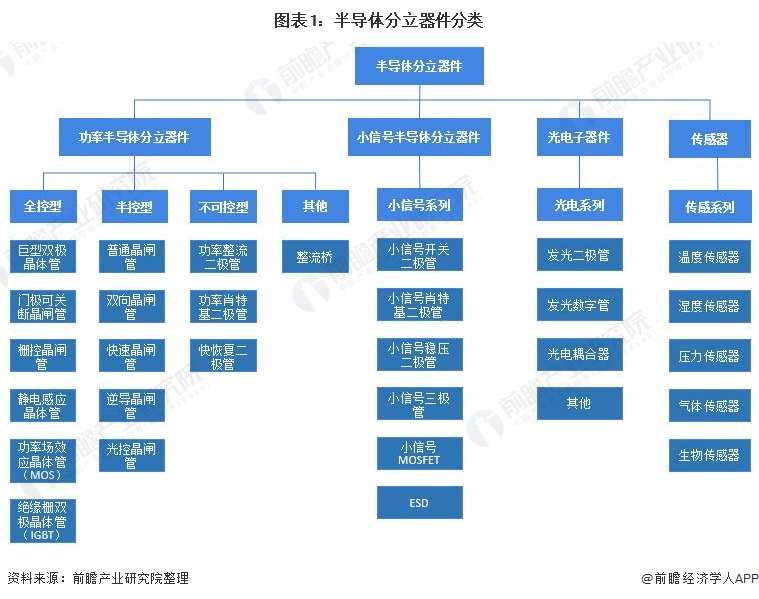

预见2022:《2022年中国半导体分立器件制造业全景图谱》(附市场供需、竞争格局和发展前途等)时间: 2024-06-08 19:08:38 | 作者: 产品类型 (原标题:预见2022:《2022年中国半导体分立器件制造业全景图谱》(附市场供需、竞争格局和发展前途等)) 半导体分立器件制造业主要上市公司:目前国内半导体分立器件制造业的上市企业主要有华润微(688396)、士兰微(600460)、扬杰科技(300373)、华微电子(600360)、新洁能(605111)、苏州固锝(002079)、银河微电(688689)、立昂微(605358)、捷捷微电(300623)、台基股份(300046)等。 本文核心数据:半导体分立器件市场规模、半导体分立器件市场之间的竞争格局、半导体分立器件市场规模预测 半导体分立器件是由单个半导体晶体管构成的具有独立、完整功能的器件。例如:二极管、三极管、双极型功率晶体管(GTR)、晶闸管(可控硅)、场效应晶体管(结型场效应晶体管、MOSFET)、IGBT、IGCT、发光二极管、敏感器件等。半导体分立器件制造,指单个的半导体晶体管构成的一个电子元件的制造。制造是设计及封装测试的中游环节,在半导体行业的产业链中占了重要位置。 根据中国半导体行业协会对半导体分立器件的界定,包括功率半导体分立器件、小信号半导体分立器件、光电子器件和传感器。

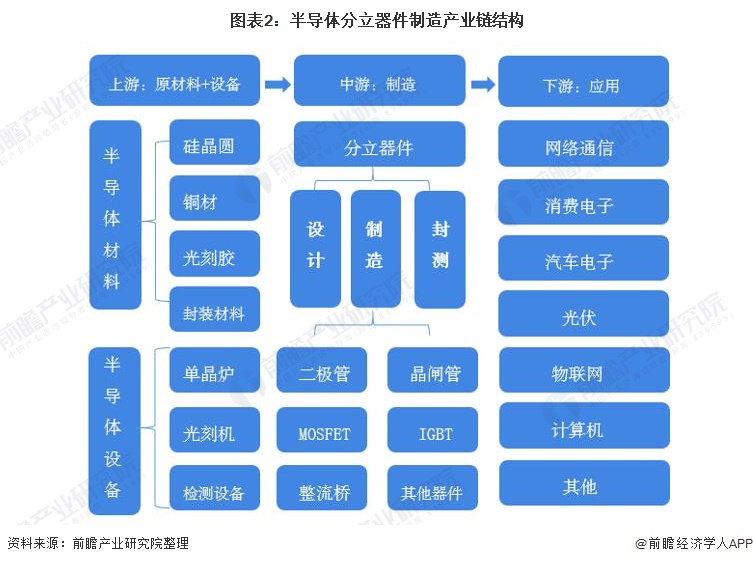

半导体分立器件制造产业链具体包括上游半导体原材料与设备供应、中游半导体产品制造和下游应用。其中,半导体材料处于上游供应环节,分立器件原料供应主要有硅和铜,而硅是组成分立器件主要的材料。随着相关理论和技术的逐渐完备,分立器件从过去到现在已形成了三代半导体材料,目前市场主流的分立器件仍由Si器件占据。半导体设备,即在分立器件制造和封测流程中应用到的设备,包括单晶炉、光刻机、检测设备等。 半导体分立器件制造产业中游为产品制造,包括分立器件设计、制造和封测三个环节,重点分立器件产品有二极管、晶闸管、MOSFET、IGBT和整流桥等。 半导体分立器件制造产业下游覆盖传统4C产业(通信、计算机、消费电子、汽车电子)以及光伏、物联网等新兴应用领域。受益于国家经济刺激政策的实施以及新能源、新技术的应用,下游最终产品的市场需求保持着良好的增长态势,从而为半导体分立器件行业的发展提供了广阔的市场空间。

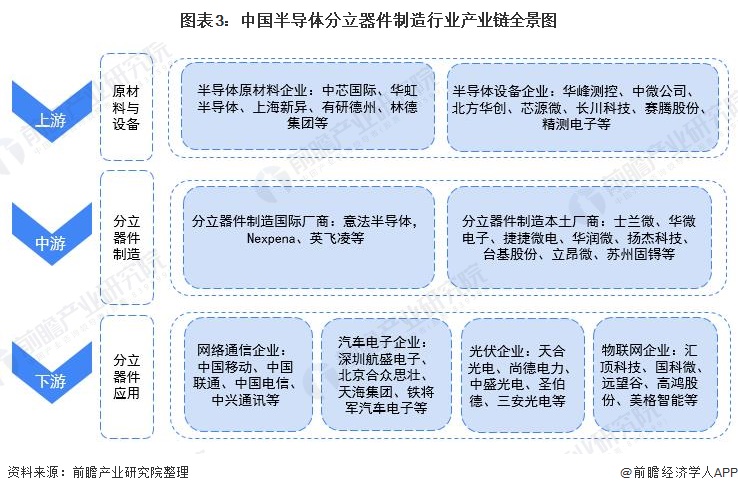

目前,中国半导体分立器件制造业由意法半导体、英飞凌等国际厂商占据较大份额,士兰微、华微电子、捷捷微电、扬杰科技等国内本土企业正在技术转型升级和新材料应用等方面发力,以抢占更大份额的下游市场。上游原材料领域代表企业有中芯国际、华虹半导体等,上游设备代表性企业包括华峰测控、中微公司等。下游应用领域较多,网络通信领域代表性企业有中国移动、中国联通等,汽车电子领域以深圳航盛电子、天海集团等为代表,光伏领域包括天合光电、尚德电力等,还有物联网领域的汇顶科技、国科微等。

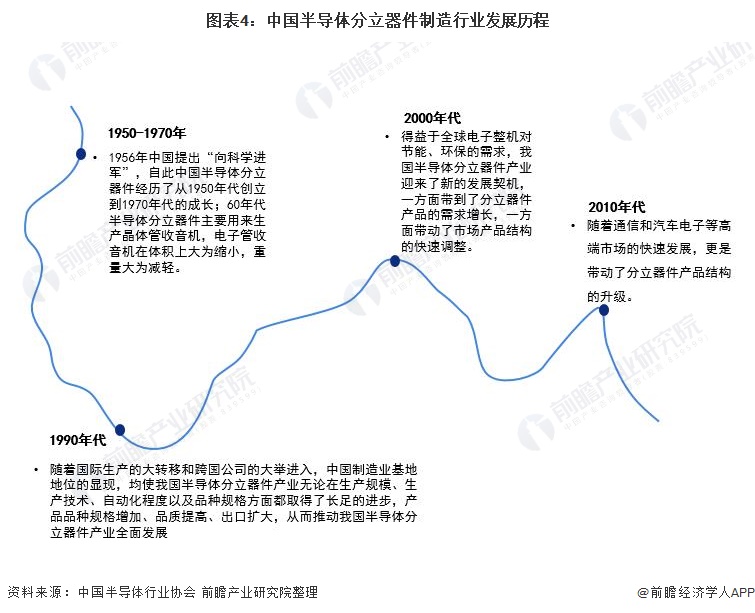

根据中国半导体行业协会副理事长于燮康的《中国半导体分立器件的全球话语权在提升》主旨报告,中国半导体分立器件经过六十余年的发展,在全球半导体分立器件产业中的话语权逐步提升,已成为全世界半导体分立器件产业重要的制造基地。

从半导体分立器件产品发展进程来看,以碳化硅(SiC)、氮化镓(GaN)半导体功率器件为代表的第三代半导体是当前半导体产业的发展主流。相较于第一、二代而言,第三代的宽禁带半导体器件的产品性能存在非常明显优势,“十四五”期间,国家及各省市的政策及规划均在强调半导体分立器件在第三代半导体领域的发展。

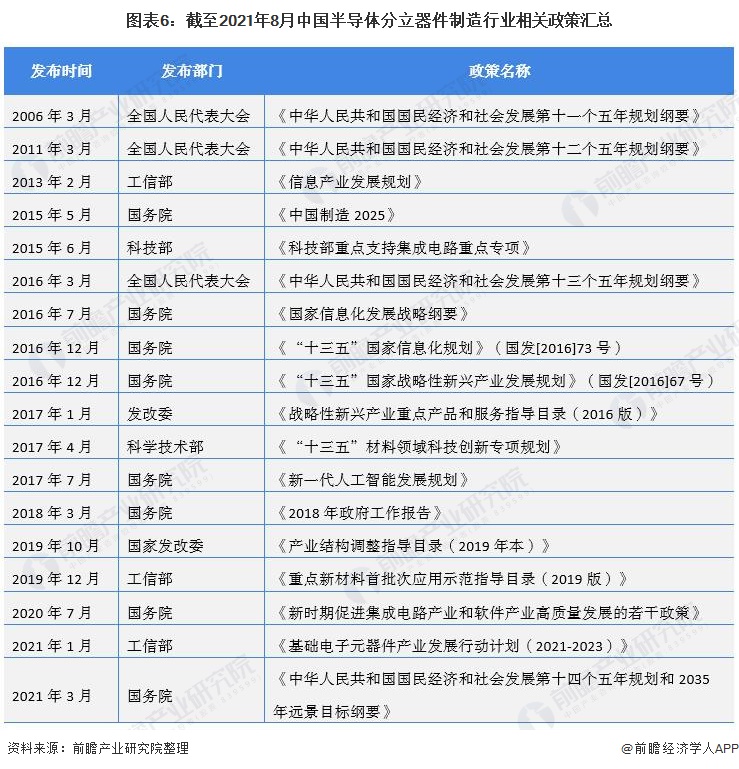

半导体是当前支撑经济社会持续健康发展和保障国家安全的战略性新兴先导产业,而半导体分立器件是半导体的一个重要分支,受到国家政策的支持和鼓励。2006年以来,我国各部委积极出台有关政策,从全产业链各环节促进半导体分立器件制造业的发展。在《中华人民共和国国民经济与社会持续健康发展第十四个五年规划和2035年远大目标纲要》中强调了碳化硅、氮化镓等宽禁带半导体的发展,揭示了“十四五”期间第三代半导体的发展重点。

半导体分立器件供给主要受到行业下游需求和产业转移等因素的影响。近年来,基于国家对半导体产业的重视,政策推动着包括分立器件在内的半导体产业加快速度进行发展,国内分立器件生产企业逐步形成中低端产品的国产替代,我国半导体分立器件制造业产能持续扩张。2012-2019年,中国半导体分立器件制造业产量持续增长,但增速呈现下降趋势。2019年,中国半导体分立器件产量为7646.5亿只,较2018年同比增长2.31%。到2020年,产量出现负增长,为7317.7亿只,较2019年同比下降4.3%。

从需求端来看,半导体分立器件的应用领域广泛,需求场景不断拓展,需求量随之增长。根据中国半导体行业协会封装分会的统计数据,2019-2020年,中国半导体分立器件需求量分别为7841亿个和7547亿个,需求量略有下降。与此同时,受国内外疫情影响,2020年中国半导体分立器件出售的收益较2019年略微下降。

注:2012-2018年数据为中国半导体行业协会封装分会统计数据,由于未更新最新数据,2019-2020年的需求数据为国内市场的表现消费量测算数据。

半导体分立器件是半导体产业中的重要组成部分,其需求状况主要根据产业链下游终端市场的拉动,供给主要受行业市场需求和生产能力的影响。从2020年中国半导体分立器件产销比数据分析来看,产量与表现消费量的比例约为0.97,考虑到表现消费量可能较实际消费量数据更大,实际的产销比数值会更接近于1。结合代表企业华为电子的半导体分立器件产销数据分析来看,产销比为0.99。 综合分析,中国半导体分立器件制造业的整体供需数量较为平衡。然而,结合我国半导体分立器件企业的现有产品技术状况来看,行业存在供需错配的情况,即由低端供给过剩、高端供给不足导致的结构性供需失衡,我国本土企业在扩大产能的同时,更需注意产品性能、技术水平的提升,努力向国际龙头厂商靠拢。

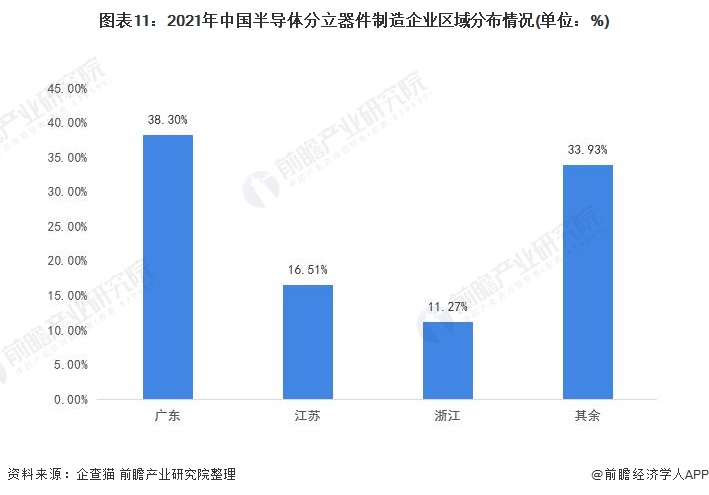

注:中国半导体分立器件制造业产销比数据由产量/表现消费量计算得到,由于表现消费量与实际消费量之间有一定差额,计算出的产销比数值会略微偏小。 从半导体分立器件制造企业的区域集中度来看,截至2021年9月6日,国内共有半导体分立器件制造相关企业81775家,广东省、江苏省和浙江省的半导体分立器件制造公司数合计占全国总数的66.07%,说明我们国家半导体分立器件制造企业分布较为密集,行业区域集中度较高。

华润微、士兰微和扬杰科技是中国半导体分立器件制造业中市场规模较大的三家本土企业。根据公司的半导体分立器件产品营收占中国半导体分立器件制造业整体出售的收益的比重测算得到,华润微、士兰微和扬杰科技三家企业的市场占有率分别为1.2%、0.9%和0.8%。

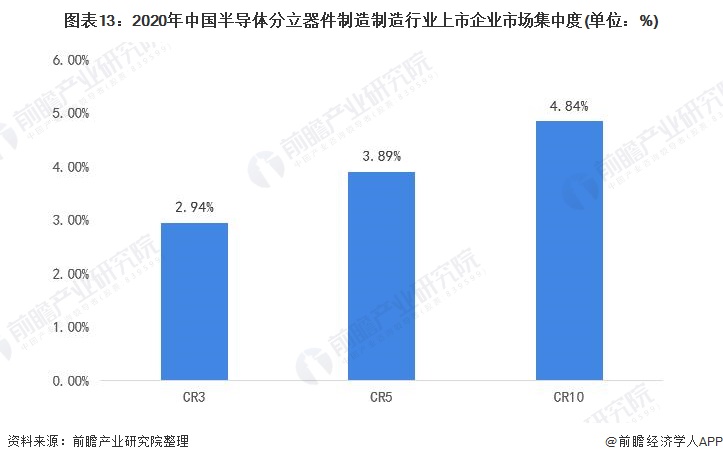

注:市场占有率数据根据公司半导体分立器件产品营收与行业整体出售的收益测算得到,仅供参考。 从企业市场占有率的集中度来看,2020年,中国半导体分立器件制造制造业上市企业的CR3为2.94%,CR5为3.89%,CR10为4.84%。中国半导体分立器件制造制造业的市场集中度较低,在中国市场上,国产半导体分立器件制造厂商面临着“大而分散”的市场之间的竞争格局。

注:市场集中度数据根据公司半导体分立器件产品营收与行业整体出售的收益测算得到,仅供参考。 在5G技术的推动下,半导体产业有望持续增长,将带动半导体分立器件市场保持较好的速度提升。2015-2020年是中国半导体分立器件制造业从初步发展向加快速度进行发展推进的阶段,五年间市场规模复合增长6.68%,结合全球半导体分立器件市场规模预测增速及中国功率半导体分立器件和小信号半导体分立器件的市场规模前景,预计到2026年,中国半导体分立器件制造业市场规模将超过3700亿元。

从行业未来发展的新趋势来看,随着国内企业整体技术水平快速提升,未来半导体分立器件本土品牌有望在高端领域逐步实现进口替代。与此同时,生产技术的提升还可能使第三代半导体的生产所带来的成本逐渐下降,利于应用市场需求的拓展,下游新兴科技产业催生出的大量分立器件产品需求,或将为半导体分立器件制造业迎来新的发展机遇。

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。 |

Copyright © 2020-2023 All Rights Reserved.

备案号:粤ICP备17143418号 网站地图