2022年半导体硅片指数研究报告时间: 2024-05-19 12:21:24 | 作者: 产品类型 半导体硅片是制造芯片的载体,因原材料为硅,又称为硅晶片。规划和无经理硅提炼、提纯、单晶硅生产、晶圆成型等工艺后,才能进入芯片单路蚀刻等后续环节,是制造芯片的最重要的前置工艺。该概念主要包含:研发及制造半导体晶圆、硅片以及抛光片等产品的公司。

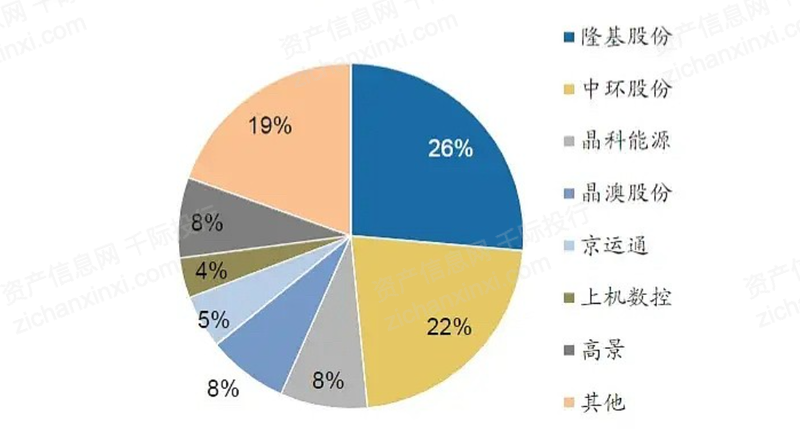

截止2022年6月22日,iFinD半导体硅片指数成分股个数为9。截止2022年6月22日,企业总市值为2945.88亿元,企业员工总数达4176人。

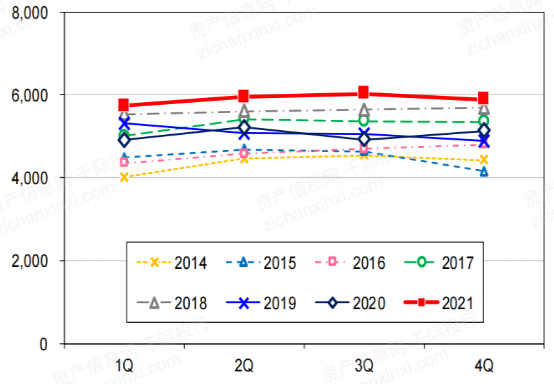

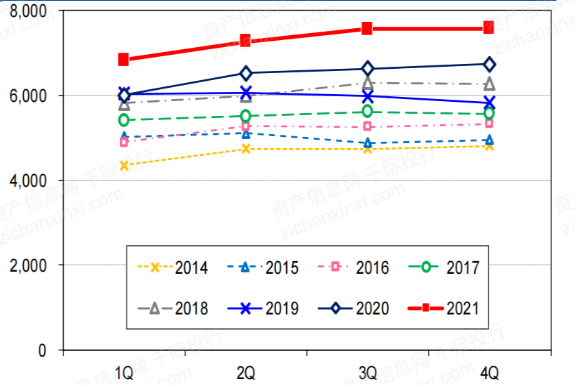

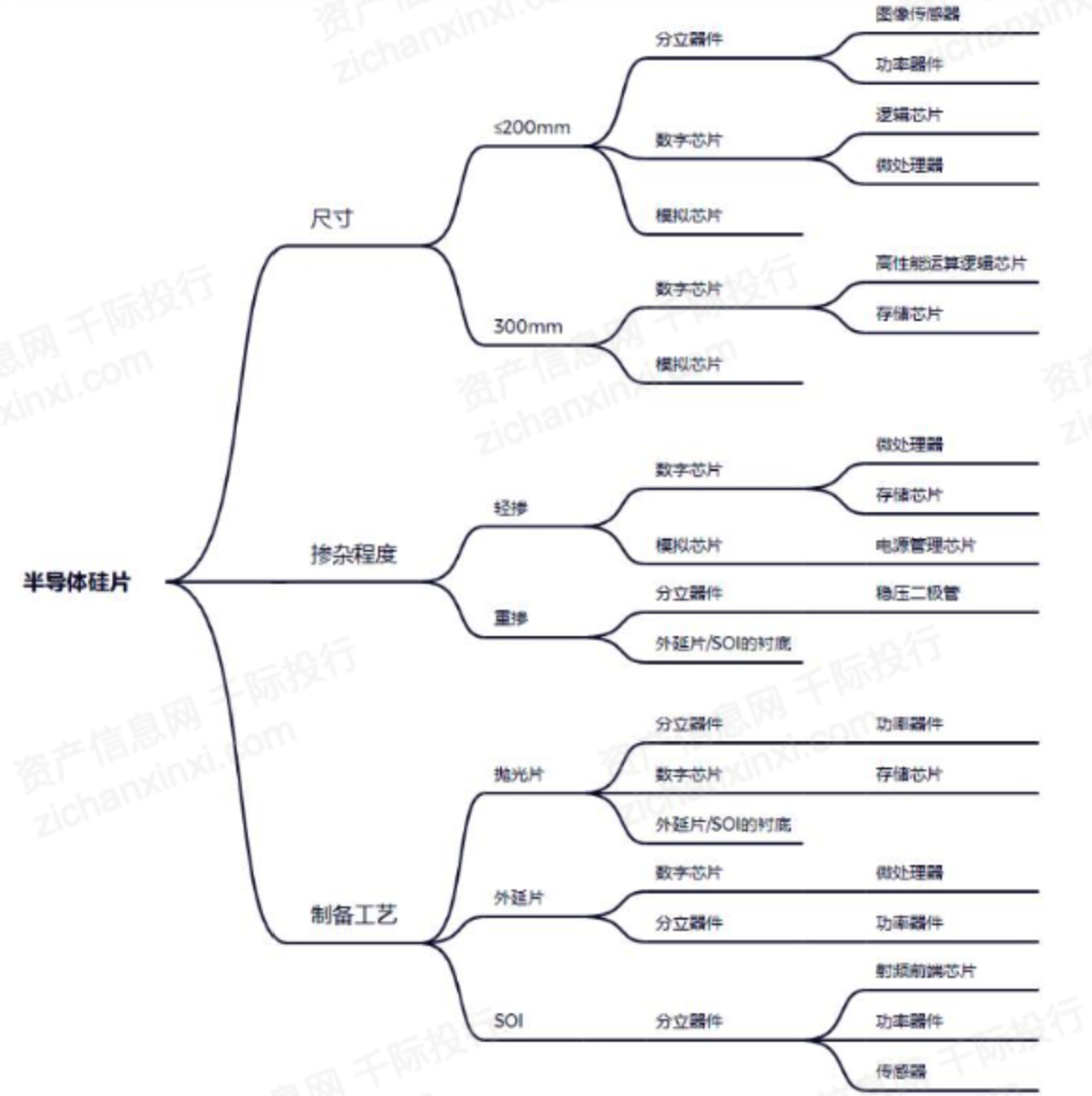

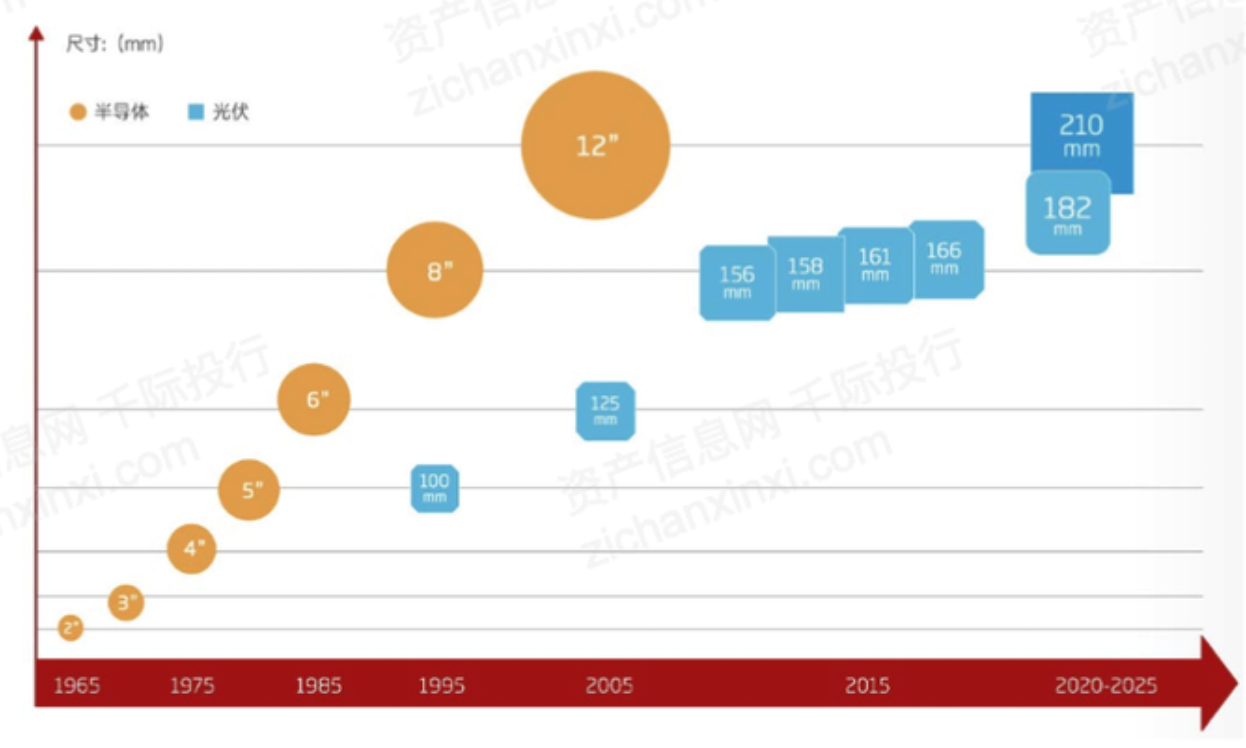

按照工艺类型分类,可大致分为抛光片、外延片和SOI 硅片。其中抛光片和外延片是市场主流产品,市场规模约130亿美元,SOI硅片主要用射频前端等特殊应用领域,市场规模约为10亿美元。 抛光片:是将纳米级二氧化硅颗粒与高效粘合剂混合后,均匀地涂覆于聚酯薄膜的表面,经干燥和固化反应而成。 外延片:外延是半导体工艺当中的一种。在bipolar工艺中,硅片最底层是P型衬底硅(有的加点埋层);然后在衬底上生长一层单晶硅,这层单晶硅称为外延层;再后来在外延层上注入基区、发射区等等。最后基本形成纵向NPN管结构:外延层在其中是集电区,外延上面有基区和发射区。外延片就是在衬底上做好外延层的硅片。 SOI:全称为Silicon-On-Insulator,即绝缘衬底上的硅,该技术是在顶层硅和背衬底之间引入了一层埋氧化层。 一般以硅片的直径来区分规格,通常有6英寸、8英寸和12英寸。目前半导体硅片的尺寸一直在向大尺寸持续不断的发展。直径大的半导体硅片能够更好的降低单位芯片的平均生产所带来的成本,从而提供更高的规模经济规模。但是大尺寸硅片由于纯度高,研发技术与规模化生产难度高,需要对生产的基本工艺改进并且对设备性能进行提升。 随着5G手机、高性能计算、汽车电动化及智能化、物联网等行业的驱动下,8英寸硅片和12英寸硅片慢慢的变成了主流。2021年Q4, 8英寸硅片出货600万片/月,12英寸硅片出货量超过750万片/月。

根据硅片应用场景,硅片可大致分为正片、陪片和时刻电极。正片可以在晶圆制造中直接用。陪片按功能又可大致分为测试片、挡片和控片。测试片是用来实验和检查制造设备正常运行初期的状态,以改善其稳定性。挡片是用于新生产线的调试以及在晶圆生产的过程中对正品进行保护。控片是在正式生产前对新工艺测试和监控良率。

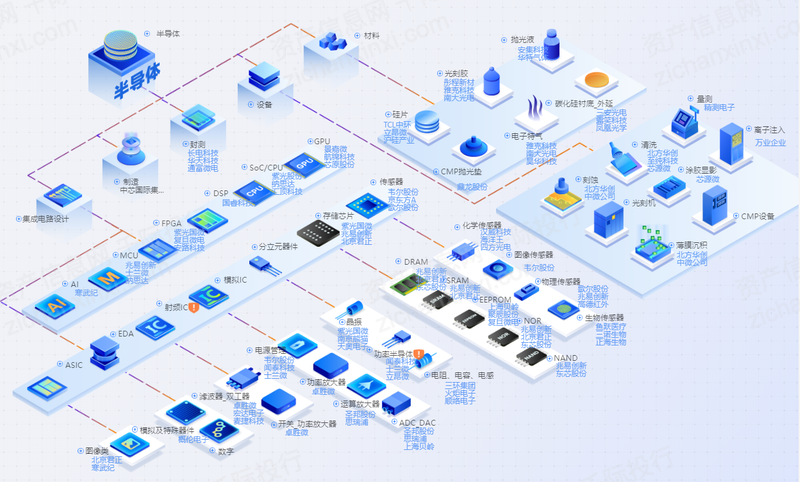

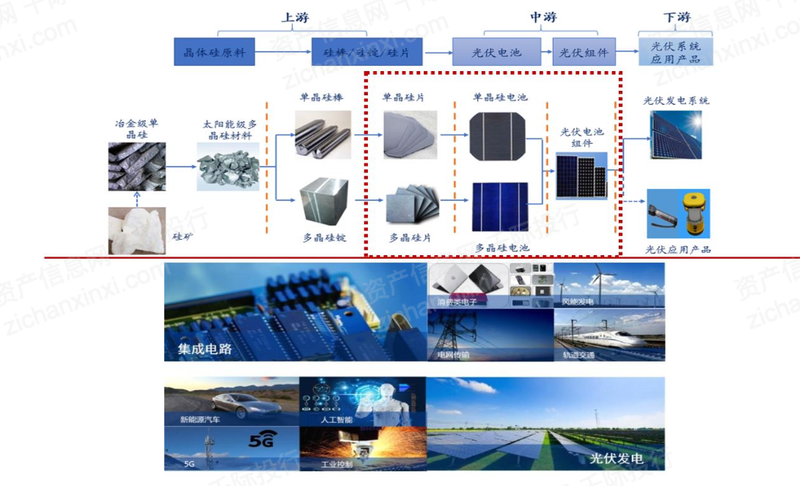

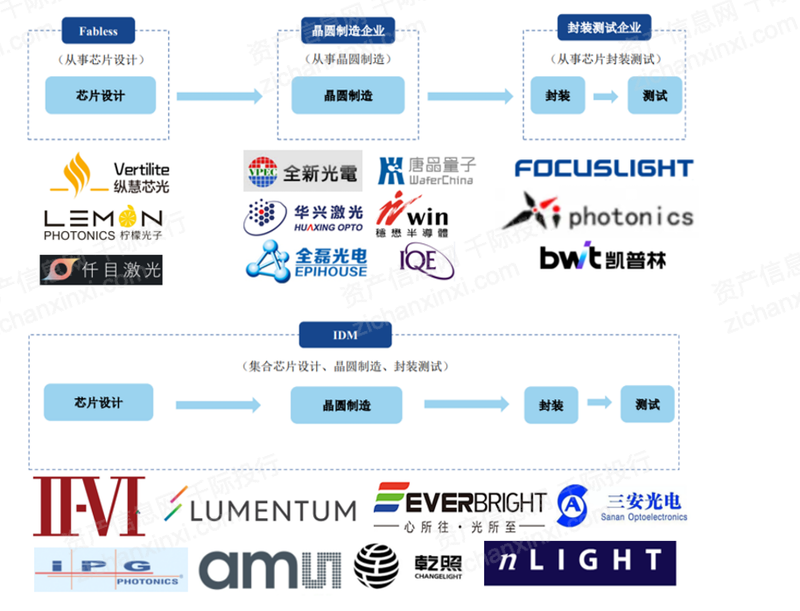

半导体硅片是重要的上业。半导体制造企业通过加工晶体硅原料后,得到半导体硅片产品。半导体硅片产品提供给中游生产光伏电池、光伏组件的中游企业。最后中游企业再提供给主营业务为光伏应用产品的下游企业。 晶圆代工行业遵循摩尔定律——当价格不变时,集成电路上可容纳的元器件数目,约每隔18-24个月便会增加一倍,性能也将提升一倍。行业内存在IDM和垂直分工两种商业模式。 从设计到制造、封测以及销售自有品牌IC都一手包办的半导体公司,被称为IDM公司。国外IDM代表有:英特尔(Intel)、SK海力士、美光、NXP、英飞凌、索尼、德州仪器(TI)、三星(Samsung)、东芝(Toshiba)、意法半导体(ST)等。大陆IDM厂商主要有:华润微电子、士兰微、扬杰科技、苏州固锝、上海贝岭等。

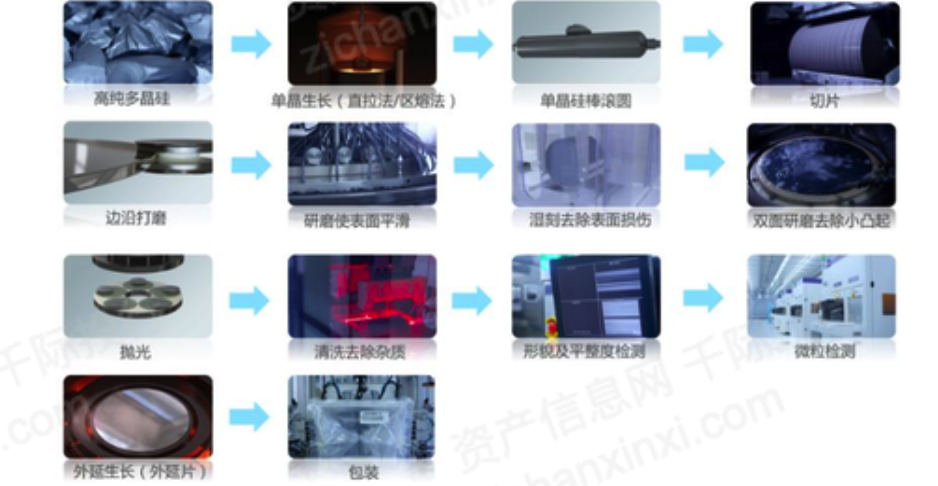

有的半导体公司仅做IC设计,没有芯片加工厂(Fab),通常被称为Fabless,例如华为、ARM、NVIDIA和高通等。其他的还有的公司只做代工,不做设计,称为代工厂(Foundry),代表企业有台积电、格罗方德、中芯国际、台联电等 半导体硅片的生产的基本工艺流程复杂,涉及工艺众多,主要生产环节包含了晶体成长、硅片成型、外延生长等工艺。晶体成长主要指电子级高纯度多晶硅通过单晶生长工艺拉制成单晶硅棒。硅片成型主要指将单晶硅棒通过滚圆、切割、清洗、研磨、抛光、再清洗去除杂质等工艺,加工成为半导体硅抛光片。外延生长主要指通过化学气相沉积的方式在半导体硅抛光片上生长一层或多层掺杂类型、电阻率、厚度和晶格结构都符合特定器件要求的新硅单晶层,形成半导体硅外延片。

光伏行业的硅片尺寸跟随着半导体行业晶圆尺寸发展的步伐,半导体行业晶圆尺寸不断变大,光伏行业尺寸也相应迭代。2019年8月,TCL中环正式推出基于12英寸长晶技术的硅片产品,包含M12(210mm-f295)、M10(200mm-f281)、M9(192mm-f270)三种规格。G12产品将整个产业链提升到全新的平台。

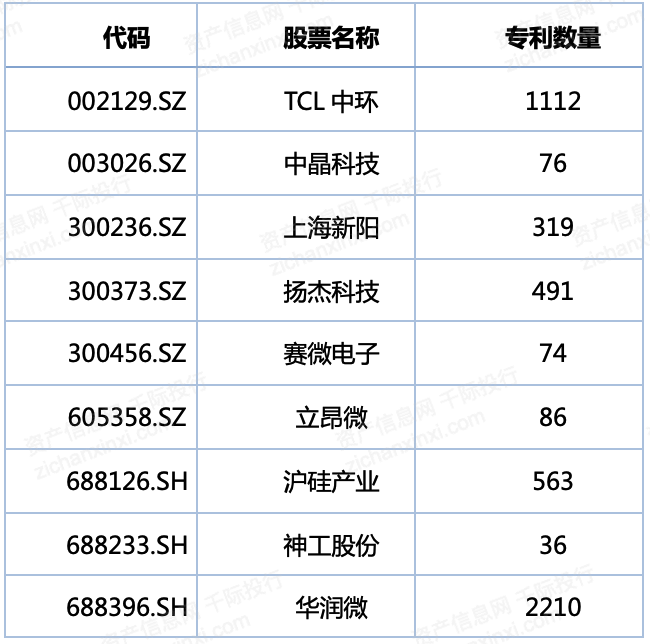

作为行业的有突出贡献的公司,半导体硅片行业的龙头TCL中环、华润微等企业拥有超千份专利。

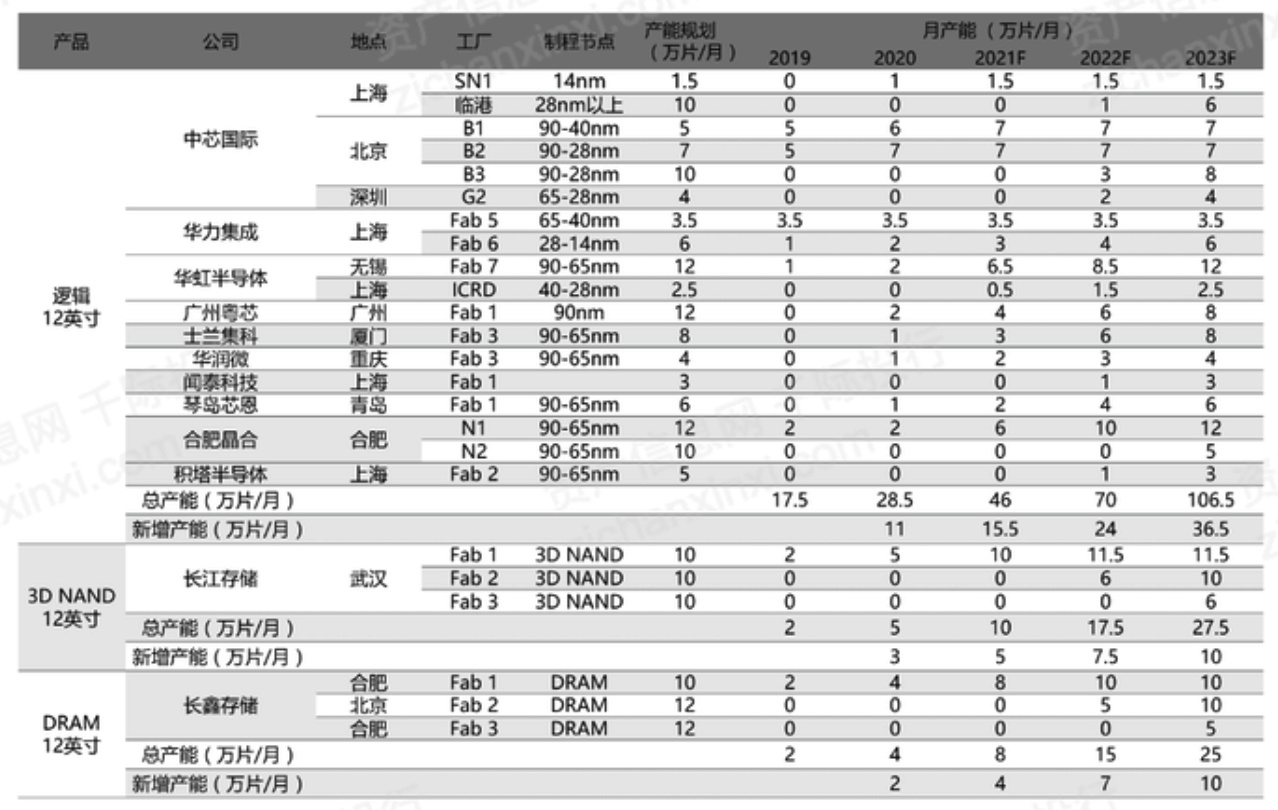

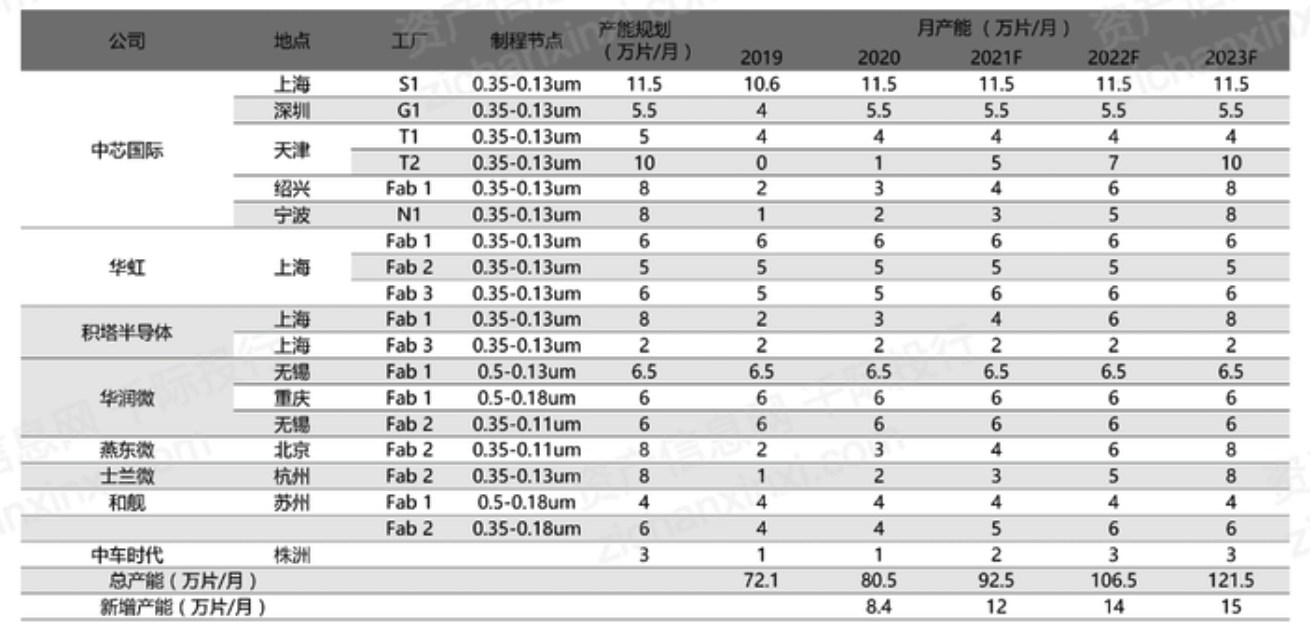

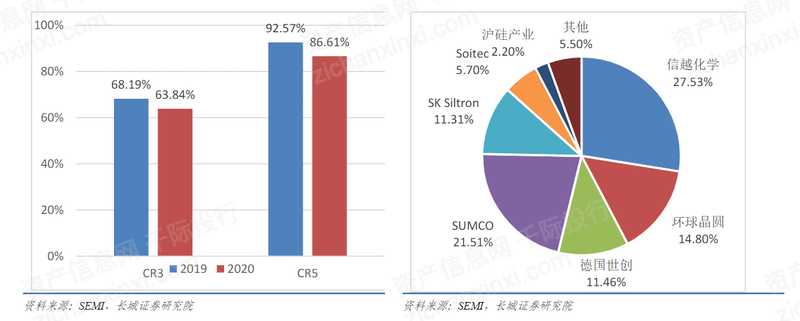

中国半导体行业协会于1990年11月17日成立,是由全国半导体界从事集成电路、半导体分立器件、半导体材料和设备的生产、设计、科研、开发、经营、应用、教学的单位及其它相关的企、事业单位自愿参加的、非营利性的、行业自律的全国性社会团体。协会宗旨是依照国家的宪法、法律、法规和政策开展本行业的各项活动;为会员服务,为行业服务,为政府服务;在政府和会员单位之间发挥桥梁和纽带作用;维护会员单位和本行业的合法权益,促进半导体行业的发展。 半导体硅片行业估值办法能够选择市盈率估值法、PEG估值法、市净率估值法、市现率、P/S市销率估值法、EV企业价值法、EV/Sales市售率估值法、RNAV重估净资产估值法、EV/EBITDA估值法、DDM估值法、DCF现金流折现估值法、红利折现模型、股权自由现金流折现模型、无杠杆自由现金流折现模型、净资产价值法、经济增加值折现模型、调整现值法、NAV净资产价值估值法、账面价值法、清算价值法、成本重置法、实物期权、LTV/CAC(客户终身价值/客户获得成本)、P/GMV、P/C(customer)、梅特卡夫估值模型、PEV等。 半导体硅片行业具有技术难度高、研发周期长、资金投入大、客户认证周期长等特点。全球半导体硅片进入壁垒高,核心技术主要被国外厂商所掌握。因此目前全球的半导体硅片市场主要由国外厂商主导,使行业呈现高度垄断的竞争格局。目前自2020第4季度芯片出现短缺以来,各国越发重视半导体产业链的建设。美国、欧洲先后出台相关法案加大对产业的投资力度,扶持本土企业。但是随着国际局势的不明朗和贸易摩擦的加剧,使用国产硅片代替市场空间广阔,国内的半导体硅片企业将从众收益。 除此之外,由于国外厂商新建产线需要一定的时间才能使公司产能增加且目前半导体硅片需求增加,国内公司不断的提高的产能将会补充国外公司缺少的产能,从而使国内半导体硅片企业走向国际,提升在国际市场中的市占率。 需求端:随着新能源汽车、物联网等下业的景气度提升,芯片的需求量提升。下游芯片的供应紧张向上游传导,硅片是芯片制造必不可少且市场占有率占比最大的原材料,因此硅片的需求量持续上涨。 供应端:硅片厂商2021年满产满销,产能紧张。2021年产能释放需要一定的周期,而需求量仍然较大,因此半导体硅片的价格会有一定的上升。 国内晶圆厂商中芯、华虹等主要晶圆代工厂及士兰微、华润微、闻泰、长江存储等 IDM 厂商积极扩产,12英寸逻辑扩产大多分布在于 28nm 及以上的成熟制程,预计到 2023年形成产能 106.5 万片/月,相较 2020年产能提升 370%。3D NAND 预计从 2020年的 5万片/月扩产到 2023年的 27.5万片/月。DRAM 从 2020 年的 4 万片/月扩产到 25 万片/月。8 英寸 2023 年产能相较 2020 年产能提升 50%。

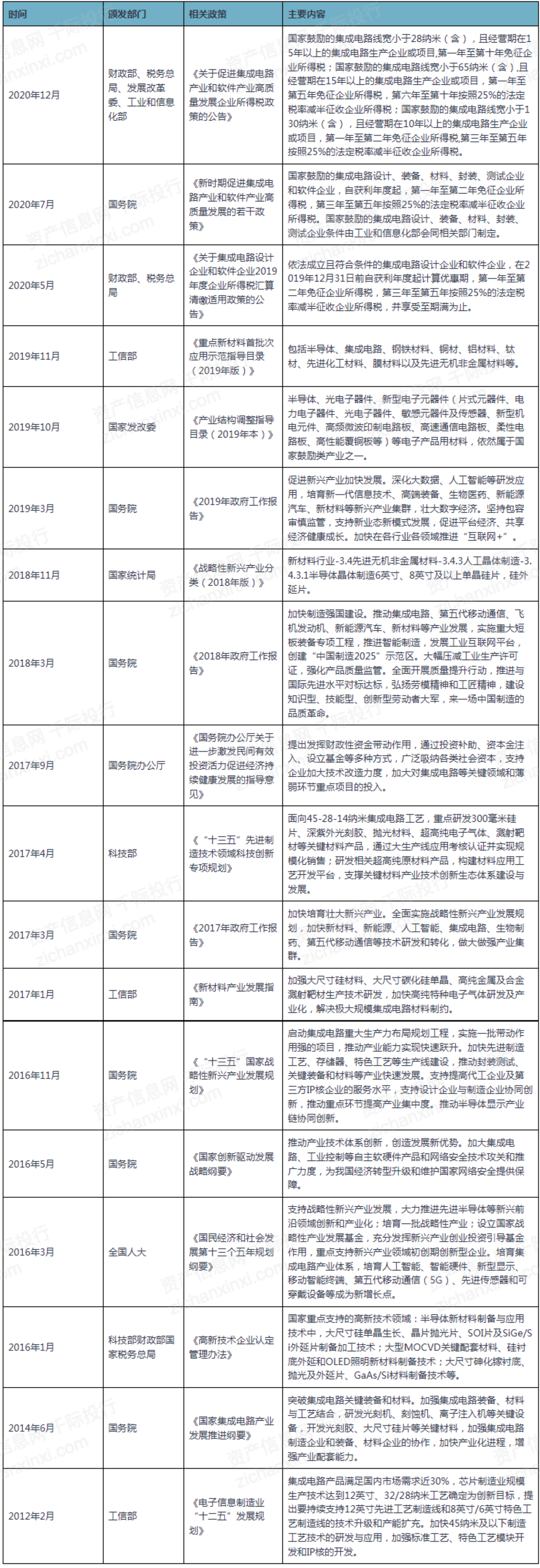

国家为推动半导体材料行业的发展,从减轻税收、建立投资基金、明确产业高质量发展路径等多个角度推动半导体材料行业的发展。

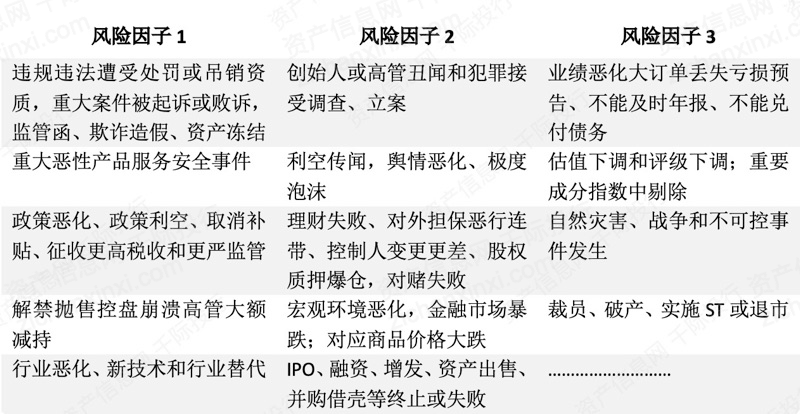

环保政策和标准日益完善和严格,监管和执法力度不断加大,提高对企业环境整改治理的要求。半导体硅片企业面临更大环保压力,环保投入增加使得生产所带来的成本增加。新环保相关法律实行,政府监管执法愈发严格,对企业环保监督管理力度和标准提高,社会民众环保意识增强,半导体硅片企业面临巨大环保压力。国家发布超低排放标准,企业环保项目投资将增加,环保投入和运行成本将升高。 原材料价格波动,特别是上游电子级多晶硅的价格持续上涨、人力资源成本增加、项目建设投产导致折旧增加等因素,可能会引起 产品成本进一步上升,影响公司毛利率 大部分公司处于扩张期,规模慢慢的变大,涉及的领域也慢慢变得多,如果公司的管理水平和员工的整体素质不能适应未来公司规模达到扩张的需要,将会削弱公司的市场竞争力。 行业技术快速更新换代,行业的需求和业务模式不断升级。在此情况下,公司存在技术产品丧失竞争优势的风险、现有核心技术被竞争对手模仿等风险。 随着公司经营规模的扩大,若公司不能持续有效地执行相关质量控制制度和措施,一旦产品出现质量上的问题,将影响企业在客户中的地位和声誉,进而对公司经营业绩产生不利影响。

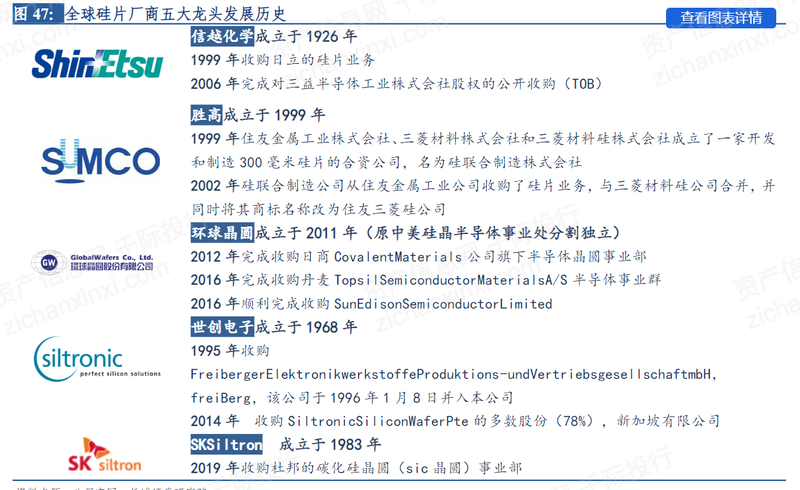

相较于国外的半导体硅片企业,国内的半导体企业成立较晚。成立较早的外国企业掌握核心科技从而拥有较高的垄断性。近20年,国外呈现市场集中度逐提升的趋势,核心供应商从20多家缩减为至今的5家,企业主要是通过兼并收购提升市场占有率。对于硅片厂商而言,具备规模优势才能降低生产成本。 除此之外,通过布局全产业链,兼并收购产业链上下游的企业,帮企业提升产业链议价能力。直至2015年,我国的半导体硅片企业才开始步入发展状态。2020年沪硅产业才以22%的市场占有率排名全球第七。在技术上的含金量和产品供应能力方面,我国企业正在与外国领先企业缩小距离。

从成分股市场表现来看,除了龙头公司TCL中环外,其余公司均变现较差。根本原因是2022年初,汽车行业销量太差,影响到半导体行业股票。除此之外,原材料价格长期处在高位,也是导致股价下跌的原因之一。 (1)TCL中环[002129.SZ]: TCL中环新能源科技股份有限公司主营业务为半导体硅片、半导体功率和整流器件、导体光伏单晶硅片、光伏电池及组件的研发、生产和销售。基本的产品有半导体材料、半导体器件、半导体光伏材料、光伏电池及组件;高效光伏电站项目开发及运营。 (2)立昂微[000708.SZ]:杭州立昂微电子股份有限公司的主营业务是半导体硅片与半导体分立器件芯片的研发、生产和销售,以及半导体分立器件成品的生产和销售。公司的基本的产品有6-12英寸半导体硅抛光片和硅外延片、6英寸肖特基芯片和MOSFET芯片、6英寸砷化镓微波射频芯片。 (3)沪硅产业[688126.SH]:上海硅产业集团股份有限公司的主营业务为从事半导体硅片及其他材料的研发,生产和销售。企业来提供的产品类型涵盖300mm抛光片及外延片、200mm及以下抛光片、外延片及SOI硅片。产品主要使用在于存储芯片、图像处理芯片、通用处理器芯片、功率器件、传感器、射频芯片、模拟芯片、分立器件等领域。 全球非中国主要企业有SUMO[3436.T]、环球晶圆]、德国世创[WAF.DF]等。

(1)SUMO[3436.T]:SUMCO是日本的高纯硅制造商。公司经营一个业务部门。半导体硅晶片部门制造和销售用于半导体的各种硅晶片,包括用来制造存储器产品和微处理单元(MPU)的抛光晶片,外延晶片和其他半导体。 (2)环球晶圆]:环球晶圆股份有限公司的前身是中美硅晶制品股份有限公司的半导体事业处,中美硅晶集团于1981年成立于新竹科学工业园区,是目前台湾最大的3寸至12寸半导体硅晶原材料供应商,同时也提供优质的太阳能硅晶圆及晶棒。 (3) 德国世创[WAF.DF]:德国世创是全球最大的半导体行业超纯硅片制造商之一,生产直径达300mm的硅晶片。这些构成了现代微电子和纳米电子学的基础。除了各种晶片形状外,产品组合还包括抛光、外延、退火处理,以及其他特殊产品设计。 随着新能源汽车、5G手机等行业的发展,半导体硅片的需求量增加。但是国外半导体生产线扩产不足填补需求的增加,因此国内的半导体硅片企业扩展的产能可以填补国外企业的空缺,从而客户向国外扩展。紧张的供需关系也帮助半导体企业提升半导体硅片价格,提升半导体硅片企业收益和利润。 国内出台多项利好半导体硅片公司发展的有关政策,大力布局半导体产业链,帮助促进半导体硅片企业未来的发展。 |

Copyright © 2020-2023 All Rights Reserved.

备案号:粤ICP备17143418号 网站地图